有讀者詢問「談退休理所當然準備的越充分,應該越能抵擋突發事件,但是難免會有失敗的例子在摧毀我們的意志,如:低估花費/突發重大意外/金融海嘯…等,年輕時尚可用一句,大不了去賣雞排,當時似乎可藉此強化自身的信念,當然現在可能已不適用,所以想問問粉圓妹在籌備退休過程,是否有想過「退路」這件事,可以跟我們分享!!」

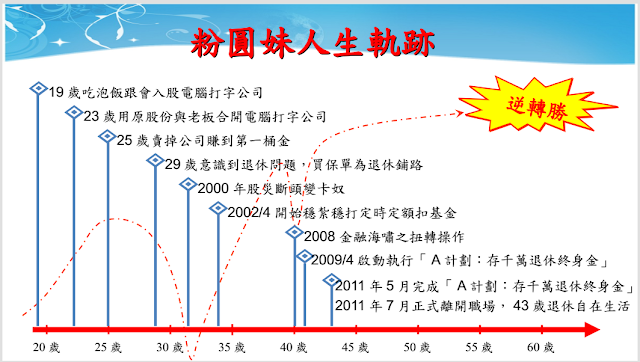

在【粉圓妹簡介】文中,「粉圓妹人生軌跡」的圖卡中的紅虛線可以看出,粉圓妹的人生經過許多起伏,甚至跌入谷底,跟股價走勢圖一般的「有漲有跌」。

- 16歲半工半讀:踏進社會大學,學習成為大人,為自己負責。

- 18歲想得夠遠:離家學習獨立自主,不領薪也要練就一技之長,畢業即就業。

- 19歲敢想敢夢:入股公司,為「當老闆」鋪路。

- 23歲利他談判:用原股份,成功當上公司負責人。

- 25歲見好就收:賣掉公司存得第一桶金。

- 28歲斜槓能力:儲備斜槓能力,化解危機創高薪。

- 29歲超前部署:人無遠慮必有近憂,自問「老後誰來照顧我?」,擬訂退休藍圖雛型。

- 31歲斷頭啟示:知錯能改,記帳改變一生的好習慣。

- 33歲穩紮穩打:用還債的紀律來理財。

- 40歲老僧入定:如何在恐懼浪潮中不滅頂。

- 41歲預知未來:為成功找方法,善用自己的缺點,減重成功愛上運動。

- 43歲退休契機:展開新人生,開創新領域。

- 49歲百岳人生:完登台灣百岳52座,看見自己的渺小與強大。

- 51歲勇氣2.0:西班牙朝聖之旅,遇見無所畏懼的自己。

- 52歲斷捨離:開啟走到哪、玩到哪、住到哪「居無定所」的生活,勇於突破,抛棄抛棄舊思維、舊包袱,創造自我價值及差異化。

- 53歲十年有成:頻繁受到媒體報導。

以前我的工作負責業務單位的業績統計,業務來來去去有如過江之鯽,有些業務屬於慢熟型,拼了很多年才展露頭角;有些業務則屬於一炮衝天型,一進公司就變成明星業務、冠軍業務,你說主管喜歡哪一種業務呢?

以業績導向的單位當然是喜歡一炮衝天型的業務,但是這種業務通常就是紅得快,也跌得快,並且離職得快,一點也不持久,如果是一位重視基本功、把工作當成事業的主管,就要避免這種衝太快的業務,因為一份長久的事業,不能只靠運氣、靠親友支持,甚至靠旁門左道…。

這很像人生,沒有人可以一輩子一帆風順,回頭看這些失敗,我不覺得是一種磨難,反而是讓我成長茁壯的養分,套句老話「失敗為成功之母」,因為失敗才懂得檢討、改進,有了跌倒的經驗,再出發才會更加小心路上會絆倒的小石子,懂得世上沒有一夜致富的神話,在還沒學會正確的理財心態之前,一下子擁有龐大的財富並不是福氣,不懂得理財的人,也難以長期擁有。

本文分成「退休金儲備期」、「退休金消耗期」二階段,來談粉圓妹遇到困境時,是如何突破的,供大家參考。

退休金儲備期|粉圓妹面對金融風暴因應之道

1. 2000年股災斷頭變卡奴,才學會蹲馬步

31歲斷頭啟示:知錯能改,記帳改變一生的好習慣。

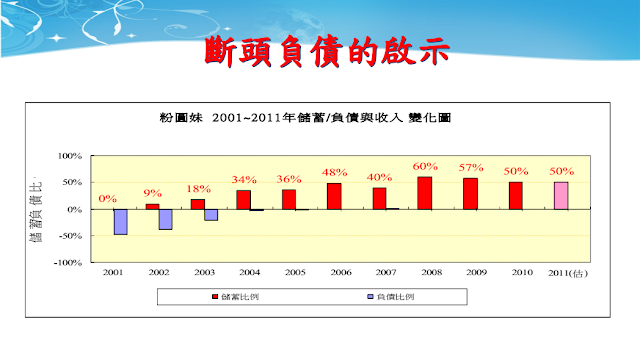

在2000年股災時,因為身邊的人都在買股票,而且還有書籍教導大家「隨時買、隨便買、不要賣」,那時在理財知識不足、過於躁進之下,被融資斷頭,負債了近百萬,花了三年才擺脫負債。

當時身邊沒有人知道我負債,為了維持良好的信用,必須將有限的薪水做好精細的分配,掌握每一分錢的流向,於是我開始記帳,學會控制預算,懂得檢討、懂得取捨,所以我說記帳幫助我擺脫負債、累積財富的大功臣,至今已累積了23本記帳簿。

從記帳中我可以找到自己花費比例是否合理,學習記錄、編列、控制、檢討、改進,進而幫助我設定目標、規劃未來,讓我養成良好的消費習慣及價值觀。

很多人看不起記帳,或說記帳無用,我認為記帳是理財的基礎工程,它可以幫我擠出錢來,把薪水投入更有效的理財工具裡,如此才能把薪水變大,發揮「金錢」存在的價值,它就像是蹲馬步,讓我的基礎功扎根深又穩,未來才能經得起風浪。《延伸閱讀:「積極管理」讓你存到千萬退休金(分享:粉圓妹的記帳簿)》

33歲穩紮穩打:用還債的紀律來理財。

我頓悟到財富是要靠「慢慢累積、聚沙成塔」,千萬不要妄想「一夜致富」,2002年開始有餘錢後,就靠定期定額投資基金強迫自己存下錢來,選好標的、定好策略後不用費心看盤,只要紀律持續的做,即可以看到成果,很適合上班族可以專注本業。

很多人還完債務後,心想終於解脫了,又重回到原本的消費理財習慣,這就枉費了這份「昂貴的學費」,我們一定要從失敗中學到些什麼。

我當時領悟到「倘若不還債,會被討債斷手斷腳,那不存錢呢?」,於是我告訴自己要「用還債的紀律來理財」,還債時我可以用力擠出錢來,存錢當然要更用力的擠出錢來,因為那些錢「存下來都是我的,不是還給別人的」,存錢是「付錢給未來的自己」,這有什麼好困難或糾結的呢!?

我從2000~2003年還債,2002年開始用定時定額買基金,從2001年的負儲蓄到2006年儲蓄率到48%,2007年去了2次歐洲,還能達到40%儲蓄率,我把逐年增加儲蓄率變成我的樂趣,每年的挑戰目標,10年間平均存薪50%。

因為跌了一跤才學會務實的理財,重新又爬起來,回頭看要感謝這一跤,造就現在的我。

2. 2008年金融海嘯之扭轉操作

40歲老僧入定:如何在恐懼浪潮中不滅頂。

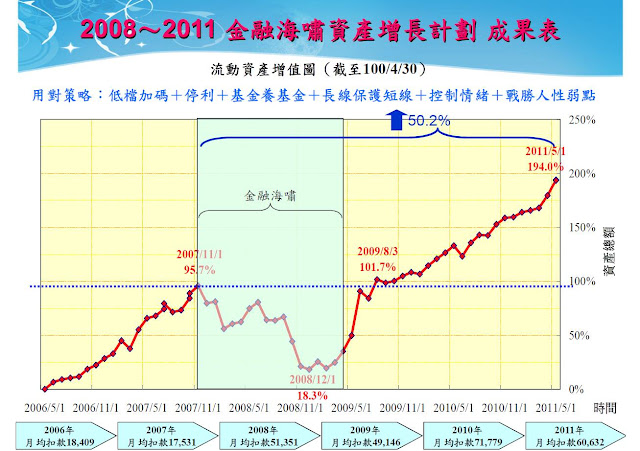

2008年金融海嘯時,來得非常快,股市跌得讓人措手不及,我也有支基金從報酬率100%以上,跌剩報酬率60%多,那時我意識到,股市並不會無限上漲,一定要做到停利,把獲利好好的鎖住,也才能成為日後加碼的子彈。

於是我重新盤點手上的資金,擬訂加碼策略,但我們一般人資金有限,也很難做到摸底,根據股市循環時間3年,我訂了一個加碼3年的策略,按月增加扣款金額,為原先扣款的3倍,結果不到3年,只花1.5年資產就回到原先的高點,我利用「長線保護短線」的策略,將獲利的部份陸續轉到養老險裡把獲利鎖住,如此才不會害怕股市再次震盪而損失,而養老險就是可以按年給付我退休金的工具,直到我上天堂為止。

理財成功的原因,不在於我學歷高、知識足、方法獨特,而是一般人忽略的「執行力」與「持續力」:簡單+相信+持續去做+繼續堅持。

3. 43歲退休!?人生劇本由自己編寫

43歲退休契機:展開新人生,開創新領域。

我在「粉圓妹的勵志故事:超前部署,做自己的主人」文中寫了,記者問「43歲退休是妳預期的嗎?為何不多工作幾年再退休,可以讓退休金準備得更餘裕?」我寫道:「人生總是多變,很多事並不會照著你的劇本走,所以我總是有很多套劇本,來因應世態的變化。」

原本我的完美退休計劃是50歲,金融海嘯之後,歐系公司賣給了台商,空降許多爛主管,以及政策及文化的改變,41歲時我心頭早有不祥預感,故立刻擬訂了另一套劇本,因此我的退休計劃有A、B兩種版本:

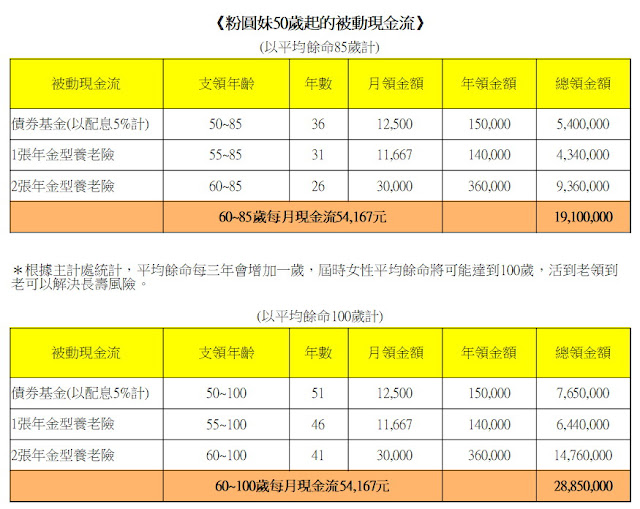

B版本:50歲退休,60歲起年領60萬元。

A版本:43歲退休,60歲起年領50萬元,就是現行版本,下圖是我的被動現金流:

(粉圓妹退休金計劃是階梯式增加,43歲至50歲之間內容比較細瑣,此處不詳列交待。製表/粉圓妹)

我可以斷然拒絕調派,是因為我的「超前部署」,在29歲就為老後準備退休金,雖然我的薪資不高,但仍可以秉持著「開源與節流」,把薪水存下來,透過適當的理財,為老後舖路。

41歲意識到有健康的身體,才能有樂活的退休生活,我可不要躺在病床上花用退休金,於是決心減重,並開始愛上運動,積極的調養身體、訓練體能,讓以前要靠吃止痛藥才能走路的我,徹底的改頭換面,同時思考退休後的生活目標,列出人生學習清單、想追尋的夢想,退休不只是財務準備,身、心、靈都要一併準備就緒。

所以,「現在發生一件好的事,是因為過去做對了一件事」,因為當時埋下了種子,現在才有甜美的果實!

果不其然,在我43歲時(2011年)公司不顧我身體健康因素,執意要調我去台北上班,又因為我是前朝的人馬,若不就範就讓我走路,於是我技巧性順應無能主管、無情公司的決定,拿錢走人後大聲宣佈「我退休了!」,狠摔他們耳光。

在公司強硬高壓、主管不時找機會刁難我的時候,能讓我挺直腰桿的,就是我超前部署的「退休金儲備計劃」,若是我29歲沒有這計劃,後來也沒有紀律的執行它,面對逼退時只能卑躬屈膝的接受調派,因為現實面是43歲已難轉職、台中工作機會少、學歷差再轉職薪水必定腰斬再腰斬;然而,到台北生活會讓我腳痛復發,重回三餐吃止痛藥的惡夢,若沒有「退休金儲備計計劃」為我撐腰,就算不能走路,爬都要爬去上班,不是嗎!?沒有談判的本錢,所有的苦只能和著淚水吞下去!

41~43歲積極佈局在財務、健康(身)、目標(心)、夢想(靈)四個面向,因為有充分準備,讓我有底氣與骨氣「開除」老闆!

人生永遠要有「Plan B」

就像很多人會問「怎麼可能這麼幸運,人生完全照著計劃走?」,人生當然不可能如此的順遂,所以人生永遠要有「Plan B」!

退休金儲備計劃期長達數十年,中途會有意外發生一點也不奇怪,我在做計劃時,通常會再想想「如果發生了某件事,我可以怎麼辦?」,因此口袋內會有其它的應變方案,隨時要有應變的能力、調整機制,我不稱這為「後路」,而稱它為「任意門」,這些應變方案平時看不出來它的存在,但當你危急時,又能打開躲過危機,例如:資金的變現性、靈活的投資策略…等,這些應變方案是備而不用,但一定要事先做好準備,才能做到「處變不驚」呀!

有準備才有人生主導權,而不是事事處處「被決定」,人生的劇本該如何發展,自己才是主宰結局的撰寫人!

退休金消耗期|避免退休後的財務意外風險

當進入退休期後,大家最怕的就是退休金不夠花,造成的原因有通膨、金融風暴、健康、長壽等因素。

1.退休金不夠用:務實的認清自己的消費習慣

退休後金錢只出不進,的確是讓大家會恐慌的原因之一,造成原因可能是通膨、過度樂觀而低估花費、準備不足、莫名奇妙就花光了…。

節流:編列預算、有計劃的消費

以上這些我都不耽心,因為我記帳23年,我很清楚知道自己的消費金額與習慣,已成為我的人生價值觀,知道「需要」與「想要」的分別,解決方法就是「記帳」,養成編列預算的習慣,有計劃的花費,可以避免過度消費。

關於通膨,從我19年記帳統計得出,伙食費平均每月3,327元,難道這19年沒有發生通膨嗎?參加吳淡如中廣流行網「幸福好時光」廣播節目(看完整內容),開播前她問我:「只有一千萬就退休,萬一碰到惡性通膨怎麼辦?」,我說:「我記帳20多年,在我的帳冊裡看不到通膨,妳知道為什麼嗎?因為我懂得如何調整自己。」

開源:把興趣變成斜槓能力

除了節流,退休後仍然是可以開源的,以我自己為例,原本寫部落格只是為了記錄退休生活,另一方面讓自己生活有重心,也多動腦預防失智,寫著寫著自己也會精進,不僅練文筆、也練習拍照技術,更能懂得網路行銷。

接著因為登山累積了一些經驗與知識,電子媒體就來找我合作寫稿、測試裝備,有40個月平均每個月都有10,000元的稿費收入,等於貼補我的旅行經費,有時酬勞是裝備,登山裝備都很貴,賺裝備也等同於省了花錢購買,何樂不為呢?

另外,再留意廠商活動,會有贈品或是抽獎,我會挑獎品是自己用得到的才參加,像是西班牙朝聖之路,就是寫計劃書投稿報名甄選,入選者會得到廠商贊助背包、登山鞋、排汗衣,總價值15000元,若沒有入選等於自己要花錢買,除了賺到一些稿費及裝備,成為廠商的特派員,促使我不會外文也敢一個人勇闖西班牙朝聖之路,背著國旗走在國外街頭,很多人為了認識國旗而來與我攀談,像是台灣的外交大使,讓我充滿使命感。

我看重的是過程好玩、有趣、有成就感、有學習、有目標,為了完成活動會產生執行的動力與目標,過程中會刺激發想新的IDEA,這些小目標讓我生活充滿活力,不僅賺到酬勞(裝備),也得到經驗,並體驗趣味,一舉數得。

等知名度漸開,邀稿、開闢專欄、商業合作、採訪等邀約的機會就會漸漸增加,無形之中為自己開創了斜槓能力、也開闢了小小的財源。

粉圓妹的名言:「你不能控制大環境,但你可以調整自己!」,粉圓妹謹記「為成功找方法」,懂得在困難中尋找活路,而且活得怡然自得,所以別人看似危機的事件,對我來說最後都變成轉機,樂觀看待每件事,就會發現每件事都很簡單。

2.突發狀況:做好風險管理,不怕意外來敲門

曾有網友語帶諷刺的說「10年生活支出300萬,恭喜,這10年沒有意外發生。」,我不懂他指的「意外」是什麼!?

財務意外

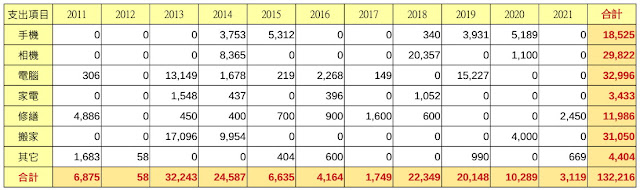

手機、電腦、相機、電器壞了,突然需要搬家、添購大型物品,對我來說都是意外,在編列預算時,我把這些項目都列在「其他」科目裡,就會給它一個固定比例的金額,來因應這個意外支出的發生。

我特別去查了帳本,看看10年來我發生多少「意外」!我換了2台相機、4支手機、2台電腦、搬家3次,哇!沒特別回顧,還真沒想到意外發生的頻率如此高,並不像網友質疑的平順呀!

我想,大家以為我是天之驕子,人生一切都很平順,其實該壞的東西還是會壞,並非幸運之神都眷顧我,尤其我很粗心,手機常摔或掉到馬桶裡,像我現在的手機就有三道裂痕,除非到不能用才會花錢買新的,絕不會為了喜新厭舊而汰換,而且我都不會買最新款,功能夠用就好,3C產品只要一出新款,舊款立刻會跌價,再加上貨比三家,就能選到便宜又超值的物品。

看看我10年手機換4支手機共花費18,525元,才半支艾鳳的價格,別說艾鳳比較耐用,我倒是很少看人拿艾鳳用了10年的,通常出新機就想換了吧!?

(退休10年間的意外支出)

人身意外

若網友所指的意外是指人身傷病的話,這10年間我也骨折過3次還住院開刀,但有保險可以支應,完全沒花到自己的錢,我的醫療險額度足夠住單人房,之前骨折時,我就曾住過一天8800元的單人房。《延伸閱讀:歡樂住院耶誕趴(入住篇、開刀篇、開趴篇、保險篇)》

有道是「你無法預知明天先到,還是意外先到」,最好的方法,就是要懂得「風險管理」,不管是物品的使用年限,或是人身的「生、老、病、死、殘」,只要事先做好規劃,就不怕意外花費來拖垮自己財務。

規劃退休時,眼光一定要放長遠,考慮要周詳,什麼是重要的?什麼是不可承受的?這種花費一定要先列入,行有餘力再安排享樂的項目,這樣就可以經得起「意外」發生了。《延伸閱讀:【如何編列支出預算】我要追求大幸福,不要小確幸!》

我決定執行「居無定所實驗計劃」的起因是房東說要漲房租,因為會改變我的支出預算,對我來說就是個意外,在考慮是否續租時,就把每種情況的優劣列出來比較。

例如:續租每月多1000元值不值得?這個居住環境好壞、住得開心與否、房東和鄰居討不討厭、生活圈方便性…等;若不續租,要找新住所、要押金、要搬運費、要花時間整理東西,會產生多少額外開銷及心力…等等。

最後,我根據在西班牙朝聖之旅的經驗,想出了居無定所實驗計劃,不但花費比較少,身心也更愉快了,整個生活方式是朝著我喜歡的方向改變。

一般人聽到漲房租,會直覺把這事件當成危機,因為我的一個「轉念」,它就變成「轉機」了,二年實驗下來,平均一個月省了3000多元,不但更省錢,還有了更寬廣的生活方式,創造了獨特的人生故事,得到許多的機會。《延伸閱讀:「居無定所實驗計劃」的10大收穫》

3.金融風暴:波動是常態,擬定策略因應、平常心面對

最近股市的暴跌,讓很多人恐慌指數飆高,憂心打亂了退休計劃,這一點我不意外,這幾年FIRE、存股、ETF等名詞暴紅,開戶人數暴增,理財、退休相關話題點閱率超高,我也是這波浪潮的受益者,文章受到媒體轉載、報導,我從來就沒想要變成知名人物,不小心就搭上了列車。

但是,我從來不想把時間浪費在看盤,偶爾看看文章及新聞報導,瞭解現在全世界動態即可,我只願意把時間用在追逐美景,絕對不把自己的退休時間花費在追逐股市行情上。

大家一定會問「粉圓妹如何做到不恐慌?」

股市起跌是正常的現象,就像是地心引力一樣的存在,退休金累積期加上花用期,長達數十年,中間會經歷無數次的景氣循環、市場變化、環境丕變、戰爭危機、疫情四起…,無論是人為或是系統性危機都無可避免,只要「漲多必然會跌、跌多自然會上漲」,這是唯一不變的法則。

要挑對適合自己風險值的理財工具,透過資產配置來降低波動風險之外,更要懂得情緒管理,把理財知識實踐在理財行為上。

不過,這真的是「違反人性」很難做得到,所以「成功者寡、失敗者眾」呀!但這是理財必修的課程,如果不學好,就會一直在追高殺低的輪迴中打轉,財是愈理愈少。

好基金、好股票也有人賠錢,原因在於「理財行為」,幾次在演講時詢問大家「有誰在金融海嘯加碼?」,舉手的永遠不超過1/4的人數,其實我還不敢再繼續問,是加碼多少?怎麼加?比例多少?…,因為加碼若沒有策略,其加碼機制可能導致愈攤愈平的危險。

造成反向的理財行為主要是因為沒信心、沒策略、沒紀律,要避免自己在退休期產生財務恐慌,必須先擬好股市大跌的因應策略,用不同情境去試算,直到自己有信心為止,然後有紀律的按計劃執行,多數人失敗因素都在於「紀律執行」,該加碼時反而恐慌殺出,在股市熱絡時大膽衝進,「克服自己的心魔」絕對是理財最重要的一堂課。

結語

無論是在累積期或是消耗期,謹記得以下幾個重點:

- 適合自己風險值的理財工具。

- 資產配置。

- 緊急預備金。

- 情緒管理。

- 投資/應變策略。

- 紀律。

- 預留犯錯空間。

粉圓妹從來不走「退路」,而是「為成功找方法」,遇到問題時盤點自己的SWOT(優勢、弱點、機會、威脅),不但要發揮自我特質,更要善用自己的缺點,「妥協」只會讓我們離夢想越來越遠,此路不通走別條路,沒有人可以阻擋你,除了你自己!

唯有「堅持」才能讓自己與眾不同,勇敢的往前突破,讓人生成功「逆轉勝」!

【本文由「自在生活 粉圓妹趴趴走」授權轉載,原文出處:【退休理財】退休金累積期、消耗期遇到金融風暴怎麼辦?粉圓妹:多套劇本助「逆轉勝」!】

📍安可創辦人-林宜靜,因母提離婚 她重新定義退休,一起來瞧瞧!